La deuda pública federal de Estados Unidos ha aumentado en torno a 20 puntos porcentuales del PIB durante la última década, alcanzando un nivel récord como porcentaje de la economía en 2020, en el punto álgido de la pandemia de Covid-19. Aunque ha retrocedido desde entonces, nuestro Consenso apunta a que el ratio deuda pública/PIB volverá a subir en el horizonte de nuestras previsiones. Aunque ha retrocedido desde entonces, nuestro Consenso es que el ratio deuda pública/PIB volverá a subir durante nuestro horizonte de previsión, y los acuerdos políticos sobre el techo de deuda de EE.UU. son cada vez más difíciles de alcanzar. Esta dinámica lleva a muchos a preguntarse si la deuda estadounidense es sostenible.

Nuestras previsiones de consenso para la deuda pública estadounidense:

Nuestros panelistas prevén que la deuda pública federal alcance el 127% del PIB en 2028, la segunda más alta del G7, y nuestro panelista más pesimista prevé que llegue al 133%, por encima del récord de 2020. Esto será consecuencia del mayor déficit fiscal de las principales economías avanzadas, ya que los gastos relacionados con la edad y la salud aumentan y el apetito político para aumentar los impuestos o restringir el gasto se mantiene moderado; nuestros panelistas esperan que el déficit presupuestario de EE.UU. alcance una media de alrededor del 6% del PIB en los próximos años, en comparación con el 0-3% en Canadá, la zona euro, Japón y el Reino Unido.

La economía estadounidense cuenta con algunas ventajas:

Estados Unidos puede permitirse un mayor déficit fiscal, y por tanto acumular más deuda nominal, que la mayoría de las demás grandes economías avanzadas. Una de las razones es que se prevé que la economía estadounidense obtenga mejores resultados a largo plazo, manteniendo un crecimiento real del PIB de alrededor del 2% anual, frente al 1,5% del Reino Unido y la zona euro. Otra es la percepción que tienen los inversores de la deuda pública estadounidense como de bajo riesgo y el uso del dólar como moneda de reserva mundial, lo que garantiza una demanda exterior sostenida de los bonos del país.

Los mayores costes del servicio de la deuda plantean la pregunta: ¿es sostenible la deuda estadounidense?

El aumento de la deuda pública seguirá llegando en un momento inoportuno: Los costes del servicio de la deuda -que ya se han más que duplicado en 2023 en relación con la época anterior a la crisis de los covíes- seguirán aumentando en los próximos años debido a los altos rendimientos de los bonos. Además, Estados Unidos es casi el único país entre las principales economías avanzadas que tiene un techo de deuda fijado en una cifra nominal fija. El resultado es que el gobierno no puede emitir nueva deuda para financiar el gasto corriente si se alcanza el techo de deuda estadounidense, corriendo el riesgo de impago. Las negociaciones políticas sobre el aumento del techo de la deuda estadounidense se han vuelto cada vez más tensas en los últimos años debido a la fuerte polarización política. El próximo plazo para elevar el techo -fijado para enero de 2025- podría incumplirse, como ya ocurrió el año pasado.

En resumen, las sólidas perspectivas de crecimiento de Estados Unidos y la insaciable demanda exterior de bonos del Tesoro proporcionan a la economía más margen de maniobra fiscal que la mayoría. Dicho esto, si los políticos siguen poniendo a prueba la paciencia de los mercados permitiendo que la deuda pública aumente sin control, no es descartable una crisis de deuda a largo plazo.

Opiniones de nuestros panelistas:

En cuanto a la sostenibilidad de la deuda, los analistas de Goldman Sachs afirman:

“A pesar de los motivos de preocupación, creemos que la trayectoria de la situación de la deuda estadounidense no constituye una amenaza a corto y medio plazo, en gran parte debido a la credibilidad establecida y a la demanda de activos estadounidenses. La sostenibilidad a largo plazo depende, no obstante, de la imposición de disciplina en el gasto público y de lo bien que EE.UU. pueda gestionar unos asuntos geopolíticos cada vez más complejos.”

En cuanto a los tipos de interés, los analistas de EIU afirman:

“Los rendimientos de los bonos seguirán siendo elevados en los próximos años, impulsando los costes por intereses desde el 2,8% del PIB en 2023 hasta un máximo del 4,6% en 2025, antes de suavizarse hasta el 3,4% en 2028 (todavía muy por encima de los niveles prepandémicos). Aunque Estados Unidos es capaz de hacer frente a sus obligaciones de deuda, las tensiones políticas siguen siendo motivo de preocupación. El límite de deuda se reimpondrá en 2025 y es probable que siga politizado, lo que significa que las negociaciones a la baja siguen siendo un riesgo elevado.”

Nuestro último análisis

- La moneda nigeriana volvió a devaluarse en febrero.

- La economía de Israel se contrajo más de lo previsto en el cuarto trimestre.

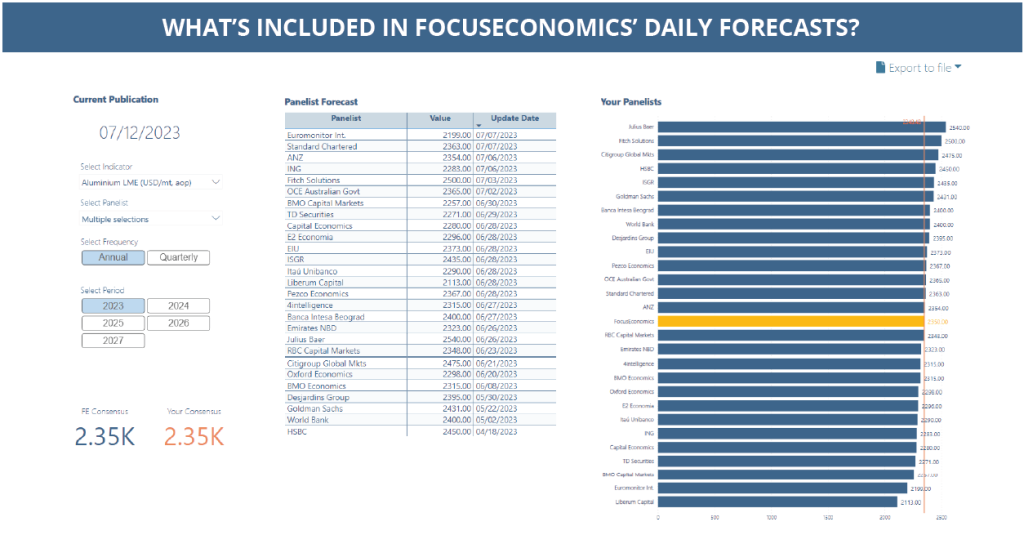

Vivimos en una época de incertidumbre sin precedentes. Las actualizaciones diarias están aquí para ayudarle a navegar por ella.

Para explorar esta apasionante novedad, estaremos encantados de ofrecerle una demostración o prueba gratuita. Póngase en contacto con nosotros si está interesado en llevar su visión económica al siguiente nivel