El 23 de septiembre, el canciller británico anunció un «mini-presupuesto» radical. Incluía miles de millones de libras de recortes fiscales financiados con deuda y estaba desprovisto de las habituales previsiones fiscales de acompañamiento del OBR, el organismo independiente de control fiscal. Esto se produjo poco después de que el nuevo Gobierno de la Primera Ministra Liz Truss anunciara una congelación de las facturas energéticas que podría costar más de 100.000 millones de libras en los próximos dos años. Cuando se le preguntó en una entrevista qué era lo próximo en materia de política económica, la Canciller declaró que había «más cosas por venir», lo que muchos consideraron un indicio de que se estaban preparando nuevos recortes fiscales.

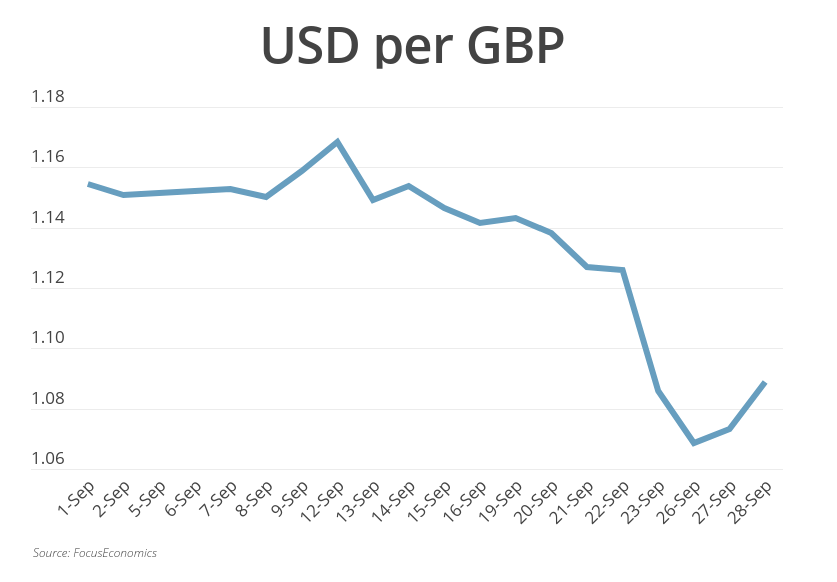

La reacción del mercado ha sido rápida y severa: La libra se ha depreciado alrededor de un 7% en la última semana, mientras que los rendimientos de la deuda pública a 10 años se han disparado hasta el 4,5% -cerca de los niveles de Grecia e Italia, países soberanos cargados de deuda-, frente a algo más del 3% antes del minipresupuesto. Varias entidades han suspendido las provisiones hipotecarias debido a los vaivenes del mercado financiero.

¿En qué situación queda la economía? Por un lado, la libra seguirá deprimida hasta que el Gobierno ofrezca mayores garantías de prudencia fiscal. Estas podrían llegar a finales de noviembre, cuando el canciller exponga el plan fiscal a medio plazo del Gobierno, esta vez junto con las proyecciones del OBR. En segundo lugar, el déficit presupuestario y la deuda pública serán más elevados a medio y largo plazo que con el anterior Primer Ministro. Por último, la actividad económica podría verse impulsada a corto plazo por el estímulo fiscal adicional, aunque esto se verá parcialmente compensado por una mayor inflación impulsada por la demanda y unas condiciones financieras más restrictivas.

Mucho dependerá de cómo reaccione el Banco de Inglaterra (BoE). El Banco ya ha anunciado un programa de compra de bonos para calmar a los mercados financieros y estabilizar los rendimientos de los gilt. Y parece muy probable que durante el próximo año el Banco de Inglaterra suba los tipos más de lo previsto para controlar las presiones sobre los precios y apoyar a la libra. Una subida agresiva podría agravar la recesión que nuestros analistas ya han previsto para el próximo invierno.

Los mercados especulan incluso con la posibilidad de que el Reino Unido se enfrente a una crisis de balanza de pagos a corto plazo, dado el deterioro de la confianza de los inversores y el déficit por cuenta corriente previsto para este año, que se sitúa en máximos de varias décadas. Por ahora parece poco probable. La libra esterlina sigue siendo una de las cinco monedas de reserva, lo que ancla la demanda de activos británicos. Y la deuda pública está denominada en libras, lo que significa que sus pasivos no aumentan con la depreciación de la moneda. Pero a la luz de los últimos acontecimientos, el riesgo de una crisis de este tipo ha aumentado sin duda. Puede que aún no se haya producido, pero el Reino Unido corre el riesgo de volver a ser el enfermo de Europa.

Informes de nuestra red de analistas

En cuanto a la divisa, los analistas de ING afirman:

«La libra esterlina ha caído cerca de un 10% en términos ponderados en poco menos de dos meses. Eso es mucho para una importante divisa de reserva. Y los niveles de volatilidad comercial de la libra son los que cabría esperar durante una crisis monetaria de un mercado emergente. […] A estas alturas, creemos que las autoridades británicas probablemente tendrán que dejar que la libra esterlina encuentre su nivel adecuado. El Reino Unido tiene una moneda de reserva, por lo que siempre puede emitir deuda; sólo es cuestión del precio adecuado».

En cuanto a la política monetaria, los economistas de Nomura señalaron:

«Aunque no se puede descartar una subida de emergencia, no esperamos que el Banco se comprometa; después de todo, una subida de emergencia no sólo podría sacudir a los mercados (de nuevo), sino que probablemente reflejaría que el Tesoro no ha informado plenamente al Comité de Política Monetaria sobre su paquete fiscal o que el Comité de Política Monetaria no ha actuado adecuadamente en la reunión de septiembre, lo que podría perjudicar tanto al Gobierno como al Banco, respectivamente. Esta semana, sin embargo, hemos aprovechado la oportunidad para revisar al alza nuestras previsiones para el próximo endurecimiento monetario y ahora esperamos 75 pb tanto en noviembre como en diciembre, luego 50 pb en febrero y 25 pb en marzo de 2023 para un tipo máximo del Banco del 4,50%. También hemos eliminado nuestra previsión de relajación de la política monetaria de nuestro perfil de tipos en el segundo semestre de 2023».